24/08/2022

El Microbioma y su impacto en la salud de las mascotas. De los prebióticos a los postbióticos

Por Luis Miguel Gómez Osorio

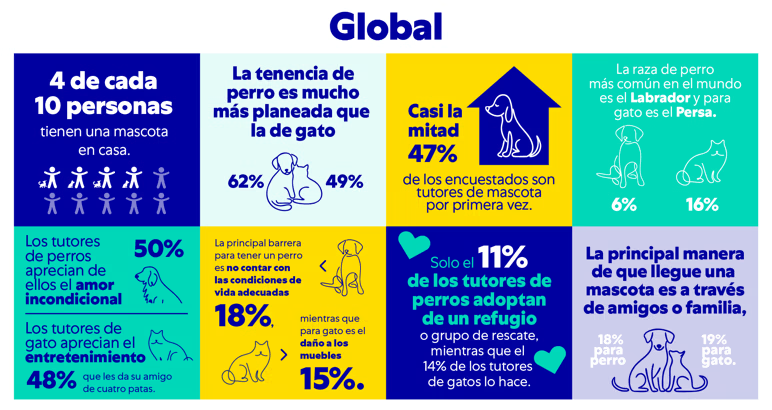

Nuevos tipos de pre y probióticos, precisión en sus definiciones, mecanismos de acción, regulaciones y aplicaciones, están desarrollándose con el fin de mejorar, tanto la nutrición de las mascotas como su salud. La expansión de intervenciones puntuales sobre el microbioma en enfermedades como alergias, autoinmunidad, trastornos del comportamiento como ansiedad, entre otras, y la evolución en la implementación de mecanismos regulatorios sobre el uso de pre y probióticos, políticas de uso, especificaciones de consumo entre otros, evidencian una nueva era de cambios significativos en la industria de alimentos de animales de compañía. En esta revisión se explicará las tendencias actuales, emergentes y novedosas en la ciencia de prebióticos, probióticos y postbióticos para crear una visión crítica en el lector que le permita entender los beneficios potenciales, la eficacia, seguridad y modos de acción.

Introducción

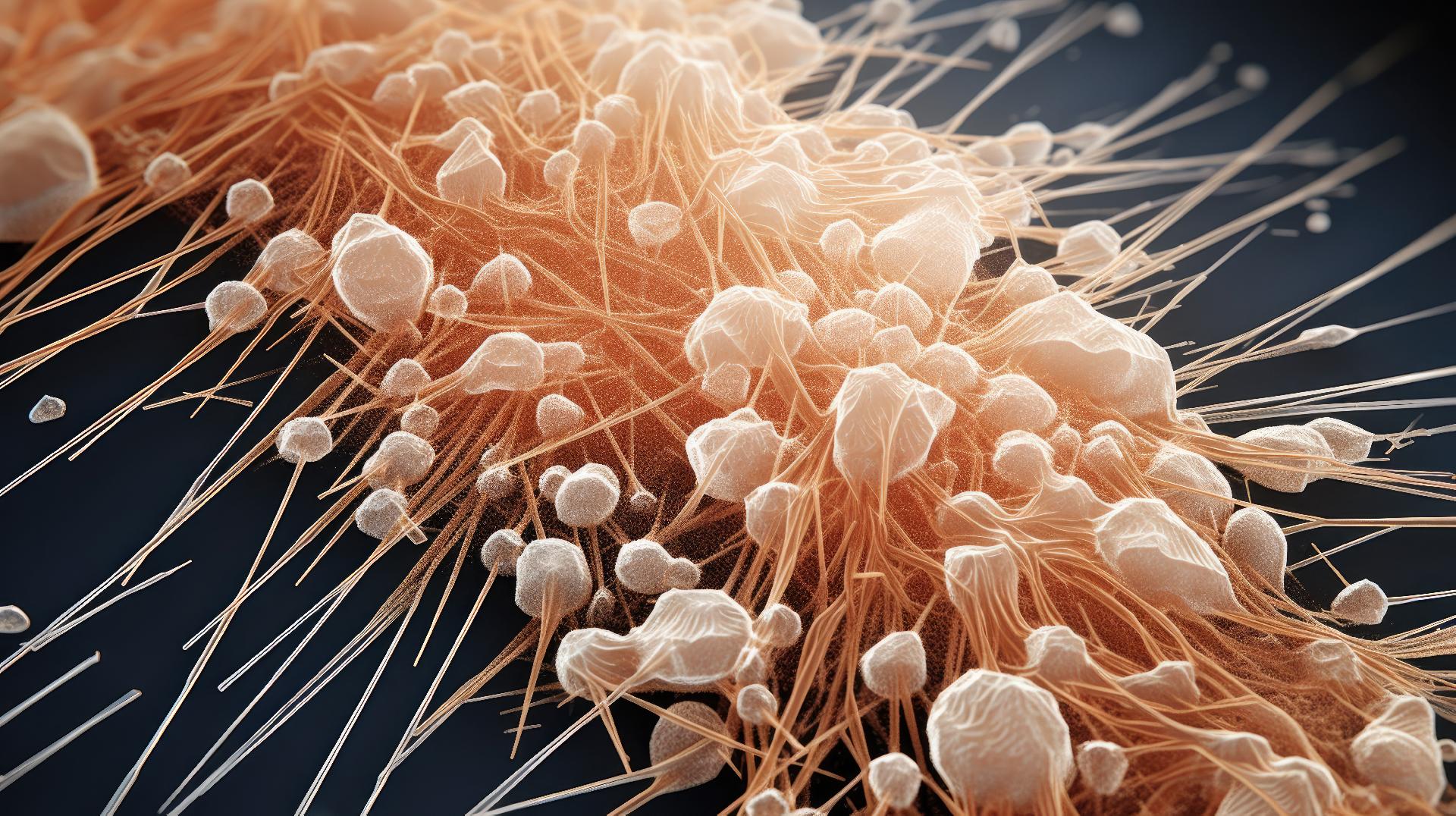

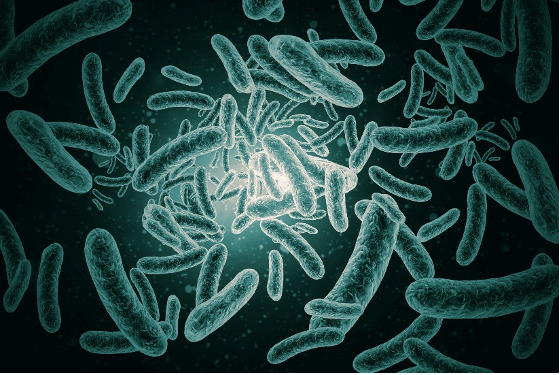

Es importante siempre empezar con las definiciones por delante. Microbioma se puede definir como la comunidad total de microorganismos (microbiota), sus genes y su ambiente (hábitat), en un área anatómica específica (piel, intestino, tracto respiratorio, entre otros). Los términos microbioma y microbiota a veces son usados indistintamente, lo cual no es correcto desde el punto de vista técnico y científico.

El microbioma más estudiado a la fecha es el intestinal, sin embargo, se están haciendo grandes esfuerzos por conocer acerca de otros microbiomas también importantes como el de la piel, tracto urinario y tracto reproductivo (1).

Aunque el componente bacteriano es el más estudiado del microbioma ya que su frecuencia es mucho mayor, existen otros microbiomas importantes como los de virus (viroma), hongos (micobioma), protozoos, y arqueas (arqueoma) que empiezan a llamar la atención de los científicos dedicados al tema en cuestión. El microbioma por ende, termina siendo un ambiente dinámico con interacciones complejas y metabolismos interconectados (2).

El mantenimiento de una población balanceada de bacterias intestinales es esencial para la homeostasis y en general para la buena salud (3). Cuando esto se rompe, se produce la disbiosis del microbioma intestinal, la cual se ha asociado con infecciones gastrointestinales, obesidad, alergias, enfermedades autoinmunes, fallas cognitivas, enteropatías crónicas, entre otras (4). Sin embargo, uno de los problemas y vacíos en el conocimiento científico actual del microbioma es la causalidad que pueda existir con la disbiosis en donde queda por elucidar si en realidad es causa o consecuencia (5).

Hoy en día se está buscando la huella del microbioma de los individuos para predecir enfermedades, progresión y respuesta a tratamientos, en gran parte apoyado en el big data y la bioinformática. Existen perfiles únicos taxonómicos géneros específicos que se han asociado con ciertas patologías. También, se ha reportado biomarcadores del hospedero, características de estilo de vida y de dieta que permiten predecir eventos de salud y enfermedad (6). Basado en lo anterior, existe un interés muy importante en realizar intervenciones con prebióticos y probióticos para redirigir estas huellas hacia la salud utilizando los múltiples potenciales modos de acción (7).

Intervención nutricional del microbioma a través de la dieta

Prebióticos: Una de las formas de mantener una microbiota sana es con el uso de aditivos tipo prebióticos (sustratos como la fibra y los almidones resistentes que son selectivamente usados por el hospedero y que le brindan un beneficio a la salud), probióticos (microorganismos vivos, que cuando son administrados en concentraciones adecuadas, usualmente mayor a 109 o 1010, confieren un beneficio a la salud ) o simbióticos (el uso de ambos), los cuales promueven a las bacterias benéficas y refuerzan la actividad del sistema inmune y las barreras creando un ambiente hostil para los patógenos (8,9).

Últimamente se ha venido también usando la palabra postbióticos haciendo referencia a las moléculas (biocinas) que producen los probióticos (10). Algunas situaciones como el estrés, dietas mal balanceadas o el uso de antibióticos, pueden alterar el equilibrio de los microorganismos y se hace necesario el uso de 'mejoradores' de microbiota como los mencionados previamente (pre/pro/simbióticos).

El principal objetivo de la suplementación con prebióticos es promover el crecimiento de las bacterias benéficas del intestino. Además, los prebióticos tienen beneficios intrínsecos que mejoran la salud misma (11). Entre estos efectos se puede mencionar la producción de ácidos grasos de cadena corta (SCFA) que son ácidos carboxílicos con cadenas alifáticas y que pueden ser saturados o insaturados (12), tales como propiónico y butírico, son una fuente importante de energía para el enterocito (13), especialmente en intestino grueso, disminuyendo la cantidad de oxígeno en un ambiente altamente anaerobio, lo cual ocasiona un ambiente favorable para las bacterias benéficas y más hostil para las patógenos, las cuales usualmente tienden a ser más aeróbicas (12,14). Adicionalmente, los prebióticos interactúan directamente con el sistema inmune del hospedero, enviando señales epiteliales celulares, regulando la inflamación y la función de barrera especialmente en las uniones estrechas entre enterocitos (15)(Tabla 1).

Tabla 1. Tipos de prebióticos, beneficios y criterios de clasificación de los prebióticos

MOS: manano-oligosacáridos, FOS: fructo-oligosacáridos, XOS: xylo-oligosacáridos, GOS: galacto-oligosacáridos, SCFA: ácidos grasos de cadena corta

Los prebióticos más usados son los fermentables que no son de naturaleza carbohidratos. Entre estos se puede mencionar raíz de Chicoria, Psyllium.

Sin embargo, existen prebióticos de tipo no carbohidrato como compuestos fenólicos, ácidos grasos, hierbas y otros micronutrientes. Muchos de estos logran llegar intactos al colon para ser utilizados por los microorganismos residentes (4).

Probióticos: hacen parte de las intervenciones nutricionales que ayudan al hospedero a través de una variedad de mecanismos, para reducir el crecimiento descontrolado y los cambios que puedan suceder en la población de la microbiota hacia especies más benéficas. A la fecha, la mayoría de probióticos son miembros de los géneros Lactobacillus, Bifidobacterium y Estreptococcus (7). Diferentes probióticos tienen diferentes beneficios y concentraciones efectivas mínimas, de tal manera que pueden escogerse por un beneficio deseado específico vía moléculas efectoras presentes en la estructura celular o productos provenientes de secreciones metabólicas. Aun siendo de la misma especie, algunas bacterias pueden tener efectos probióticos, mientras que otros no. Por ende, es importante evaluar la eficacia de la cepa específica para determinar los beneficios potenciales (16). Dentro de las funciones más importantes de los probióticos se pueden mencionar las siguientes: 1. Interacción con receptores del sistema inmune del hospedero o de otras bacterias. 2. Producción de moléculas que pueden ser usadas por otros probióticos y otros microorganismos. 3. Secreción de productos metabólicos. 4. Cambiar el microambiente (i.e. disminuir el pH). 5. Competencia por nutrientes y sitios de unión. 6. Producción de componentes antimicrobianos como las bacteriocinas, que suprimen e inhiben patógenos. 7. Fortalecimiento en la integridad de la barrera intestinal y modulación de la inflamación (via receptores tipo Toll -TLRs-) como también efectos sistémicos mediados por sistema endocrino, inmunológico y nervioso. 8.

Prevención de la adhesión y establecimiento de patógenos. 8. Interacción con moléculas producidas por probióticos con células del epitelio intestinal, enteroendocrinas, del sistema inmune y fibras aferentes vagales (17,18).

Los simbióticos son combinaciones que pueden ser complementarias (el prebiótico y probiótico tienen mecanismos independientes y benéficos) o sinérgicos (conteniendo un prebiótico que es el sustrato preferido que acompaña al probiótico).

Los postbióticos, son una categoría de productos recientemente investigada que contiene los componentes o moléculas producidas por los probióticos o también microorganismos no vivos y que ocasionan un beneficio a la salud del hospedero (10). Su definición, de acuerdo con la Asociación Científica Internacional de Probióticos y Prebióticos (ISAPP) son células microbianas inactivadas, con o sin sus metabolitos o componentes celulares que contribuye con la salud del hospedero (19). No necesariamente tienen que ser derivados de probióticos y tampoco se pueden clasificar como postbióticos, aquellos metabolitos microbianos purificados. A pesar de su inhabilidad para replicarse, los postbióticos pueden generar una modulación benéfica al microbioma. Los postbióticos pueden potenciar la función de la barrera epitelial, modular también la respuesta metabólica sistémica y la respuesta inmune tanto local como sistémica.

Además, hay evidencia que sugiere que los postbióticos afectan el eje intestino-cerebro (20). Dicha categoría se está convirtiendo en una excelente alternativa cuando el uso de probióticos no es posible, ya que son bastante estables (temperatura, pH, etc), tienen larga vida de anaquel, y no pierden actividad cuando son administrados concomitantemente con antibióticos o antifúngicos (5). Los postbióticos son también especie específicos como los probióticos y no se requiere que sean derivados de especies de probióticos conocidas. Dentro de esta categoría se conoce los microorganismos no replicantes (NMR) los cuales consisten en microorganismos tratados con calor que influyen sobre el medio de cultivo, y que influyen positivamente en la salud aun después de ser inactivados (10).

Mantener una población balanceada y diversa dentro de los microorganismos intestinales es esencial para mantener una buena salud (Tabla 2). La disbiosis, definida como el desbalance del microbioma, puede tener efectos adversos sobre la salud del hospedero. Además, se ha asociado con obesidad, alergias, enfermedades autoinmunes, fallas cognitivas, enteropatías crónicas, entre otras (21). Sin embargo, la gran pregunta que surge es si estas asociaciones con causa o consecuencia, ya que la mayoría de estas asociaciones no demuestran una causalidad (22).

Tabla 2. Composición del microbioma

De manera general, el microbioma fecal felino es más diverso que el de los perros. El phylum Proteobacteria es el más diverso del microbioma e incluye varias bacterias oportunistas tales como Escherichia coli, Klebsiella,Salmonella y Campylobacter y otras de gran importancia para mantener la homeostasis intestinal (2). La genética también juega un papel importante en la composición del microbioma. Se ha demostrado que el microbioma en los mismos individuos de la camada permanece similar independiente de los cambios geográficos que puedan sufrir posterior al destete.

La colonización microbiana del tracto gastrointestinal está siendo influenciado por el microbioma maternal, el ambiente y la nutrición (23). El microbioma de los cachorros fue más similar al de sus madres 7 semanas post nacimiento que el de las primeras horas de vida. También, se ha evidenciado que los perros incrementan la diversidad microbiológica en el intestino entre los 2 y 56 días de edad quedando estable desde el día 42 aproximadamente. Contrariamente, los gatos muestran una diversidad disminuida entre las 4 y 8 semanas de edad (4).

Con la edad, las enfermedades, los tratamientos médicos y otros factores estresantes, el balance de las bacterias en el intestino cambia hacia una mayor frecuencia de bacterias patogénicas. De igual manera, el ambiente ejerce un papel fundamental, evidenciando por el hecho de que el microbioma de los perros que viven en hogares difiere considerablemente con respecto a aquellos que viven en albergues, siendo estos últimos más diversos, así como aquellos perros que viven en zonas rurales y ciudades grandes comparados con ciudades pequeñas (4).

Las medicaciones también afectan la composición y cantidad de microorganismos de la microbiota. Los antibióticos y antimicrobianos como Metronidazol y tilosina, pueden afectar de manera significativa. Inhibidores de bomba de protones, como el omeprazol, ejerce un efecto negativo sobre el microbioma (24).

La obesidad también está asociada con cambios importantes en el microbioma, pero vuelve y sucede que no se conoce la relación causa efecto entre las dos. El microbioma de perros obesos responde de manera diferente a la dieta y es menos resiliente que el de aquellos perros con adecuada condición corporal (25).

La composición del microbioma está fuertemente afectada por la dieta. En especial por el perfil, concentración de nutrientes, materias primas (ingredientes), digestibilidad, y procesamiento de estos. La composición de los macronutrientes parece ser los que más afecta la composición del microbioma. Dietas altas en proteína incrementan la abundancia de microorganismos proteolíticos, mientras que aquellas dietas ricas en carbohidratos incrementan la abundancia de microorganismos sacarolíticos. El microbioma cambia y se adapta rápidamente a nuevas dietas, lo cual indica su gran flexibilidad. Sin embargo, estos cambios son reversibles y el microbioma volverá a su estado anterior una vez se reestablezca la dieta original.

Microbiota de la piel

La piel es el órgano más grande, funcionando como una barrera contra agresiones físicas y químicos y mantenimiento de la homeostasis. Su superficie está densamente poblada por microorganismos y a la fecha se han descrito tanto bacterias como hongos en la piel de perros sanos. Aun no se conoce virus y protozoos, aunque el hecho de que Papillomavirus se haya identificado en la piel de perros sanos, sugiere que también se puedan alojar bajo condiciones fisiológicas. Proteobacteria el filo más dominante seguido por Actinobacteria, Bacteroidetes y Firmicutes, aunque su abundancia relativa varía entre regiones (26). Fusobacteria también es uno de los cinco fila más abundante especialmente en la zona perianal. Otros Fila encontrados son Tenericutes, y en menor grado, Cyanobacteria. Se ha demostrado que la composición de las mucosas es bastante diferente a la encontrada en la región perianal. Contrario a esto, la región interdigital tuvo una estructura bacteriana similar en abdomen y axila (26). Las muestras que fueron tomadas de mucosa (nasal y conjuntiva) tuvieron una riqueza y diversidad menor comparado con sitios de la piel como axilas, pabellón auricular y hocico dorsal. De hecho, la zona de mayor diversidad fue el pabellón auricular junto con el mentón. Dichos resultados son probablemente explicados por la ubicación anatómica y la interacción con el ambiente (por ejemplo, el pabellón auricular es una zona aislada y que frecuentemente está en contacto con otros individuos.

Aunque la región del cuerpo es una fuente importante de variabilidad para la composición y diversidad de los microorganismos de la piel, el individuo sigue siendo el más importante de todos y el cual es la consecuencia de la interacción entre genotipo, fenotipo y ambiente (26).

Algunos tratamientos pueden afectar los microorganismos comensales por facilitar la expansión de patógenos. Aunque pueden existir algunas excepciones como con ciclosporina y corticoesteroides como prednisolona, los cuales son frecuentemente empleados para el tratamiento de alergias en la piel tal como fue reportado en un estudio donde tanto la diversidad como la composición de la microbiota en perros sensibles a ácaros, pero no desafiados con el alergeno, no se afectó con la administración de los tratamientos mencionados (27).

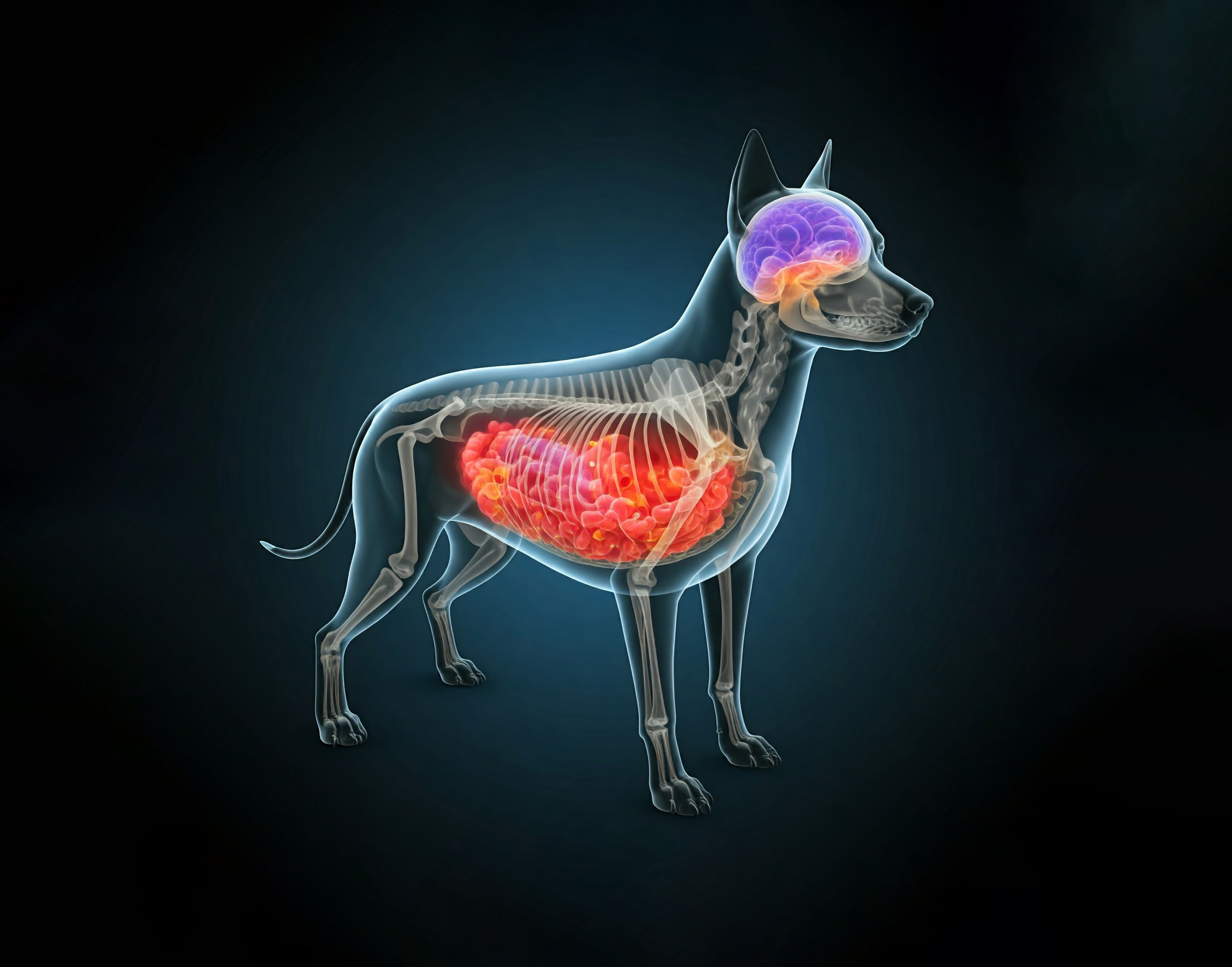

Eje cerebro-intestino

El microbioma intestinal también regula el desarrollo y la función del cerebro a través del eje neuroendocrino y neural (vía sistema nervioso entérico y nervio vagal) lo cual ha sido llamado el eje intestino-cerebro y se define como la comunicación bidireccional constante entre el tracto gastrointestinal y el cerebro (28). Esta vía juega un papel clave en la función cognitiva, disbiosis, neuroinflamación, y un sinnúmero de trastornos como la ansiedad, falla cognitiva y la demencia (7).

Al intestino frecuentemente se le conoce también como el segundo cerebro en gran parte porque contiene cientos de millones de neuronas a lo largo de todo el tracto gastrointestinal. Dicho eje ha venido ganando popularidad en el medio y algunos lo llaman los sentimientos del intestino, las mariposas del estómago o el 'gutsy'. Sin embargo, aún existen muchos vacíos sobre cómo funciona esta importante interacción y recientemente se ha creado una nueva disciplina para estudiarlo que se conoce como la neurogastroenterología (28).

Los mensajeros que utiliza dicho eje son por ejemplo los SCFA (incluyendo lactato, propionato, butirato y acetato) producidos por la fermentación de la fibra por parte de la microbiota. Existe una relación entre las bacterias del intestino y algunos trastornos del comportamiento como la ansiedad, depresión, agresión, ladridos excesivos y alteraciones cognitivas (16).

¿Cómo poder reconocer y diferenciar un probiótico efectivo, estable y seguro que garantice la buena salud de las mascotas?

Lo primero que se debe verificar es que tengan la concentración adecuada que declaran. Se ha demostrado en estudios no reportados que por ejemplo que el 60% de los probióticos no cumplen con esto. Además, es importante encontrar en la etiqueta la descripción completa de la cepa, la dosis efectiva mínima y los efectos principales para cruzarlos con los efectos deseados por especie, edad y estilo de vida. Otro aspecto importante es que los probióticos se mantengan vivos posterior a los procesos de extrusión del alimento ya que son bastante agresivos para este tipo de microorganismos.

Actualmente, hay una alta demanda por la incorporación de prebióticos y probióticos estables a la temperatura y a la humedad en nuevos tipos de alimentos y snacks para mascotas en combinaciones y matrices complejas (29). Esta tendencia ha obligado a desarrollar nuevas metodologías que garanticen la estabilidad, vida de anaquel, consistencia en cada uno de los baches, e integridad funcional de los ingredientes bioactivos. En los últimos años, varios estudios han tocado este aspecto y han recalcado la importancia de la calidad y pureza de los probióticos (29) para tener evaluaciones estandarizadas y herramientas de certificación para mejorar la confianza del usuario final y otros grupos de interés (30). Lo mismo aplica para los prebióticos. Los cambios de pH afectan también a los probióticos ya que deben atravesar el tracto gastrointestinal antes de llegar a su sitio blanco de acción (intestino delgado y grueso principalmente) y podrían ser también susceptibles a la a la destrucción por parte de las enzimas digestivas.

Por último, pero no menos importante, la cepa debe estar adaptada a la especie para la cual se va a usar y al sitio anatómico de interés. Todo esto se puede verificar mediante la comprobación de los efectos deseados como la exclusión competitiva, reducir o prevenir la adherencia de patógenos, producción de moléculas que afecten negativamente los patógenos, promover el ambiente para una microbiota adecuada y balanceada y mejorar la barrera intestinal (31–33). Adicionalmente, se debe evaluar los genes de resistencia a antibióticos, genes de toxicidad, elementos genéticos transferibles, factores de virulencia y pruebas de seguridad en modelos animales.

Usualmente los probióticos son explotados comercialmente mediante licencias de venta bajo regulaciones no tan 'drásticas' como los medicamentos farmacológicos, ya que estos caen en la categoría, según la FDA, en 'Generalmente reconocidos como seguros' o GRAS (generally recognised as safe) en Estados Unidos lo cual consiste en una sustancia reconocida por un grupo de expertos calificados, que han determinado como seguro su consumo para las condiciones o intenciones de uso. En Europa, por ejemplo, dichos productos caen en la categoría de especies de presunción cualificada de seguridad (QPS) por la autoridad de seguridad alimenticia Europea (EFSA).

Desafíos globales en el cuidado de la salud

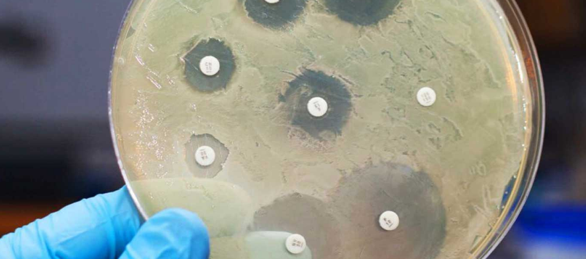

Los prebióticos y probióticos son claves en los desafíos actuales de la salud como la resistencia antimicrobiana. El surgimiento de cepas de patógenos multirresistentes es una prioridad de la organización mundial de la salud. En mascotas, el uso indiscriminado de antibióticos por no seguir la posología, ruta de administración y prescripción por el médico veterinario han favorecido el surgimiento de cepas multirresistentes (34).

En la actualidad, los prebióticos y probióticos y otras alternativas naturales como monoglicéridos de SCFA y MCFA se están convirtiendo en alternativas al uso de antibióticos en especial como profilácticos y usándolos como aditivos en el alimento para mejorar la salud de animales de producción y de animales de compañía debido a sus propiedades inmunomoduladoras, efecto en la microbiota, consumo de alimento y decolonización de patógenos multirresistentes (2,35,36).

Referencias

1. Pistone D, Meroni G, Panelli S, D'auria E, Acunzo M, Pasala AR, Zuccotti GV, Bandi C, Drago L. A journey on the skin microbiome: Pitfalls and opportunities. Int J Mol Sci (2021) 22: doi: 10.3390/ijms22189846

2. Lee D, Goh TW, Kang MG, Choi HJ, Yeo SY, Yang J, Huh CS, Kim YY, Kim Y. Perspectives and advances in probiotics and the gut microbiome in companion animals. J Anim Sci Technol (2022) 64:197–217. doi: 10.5187/jast.2022.e8

3. Aristizabal, B; Gomez LM; Cano, LE; Lopera, D; Rojas W. 'Inmunidad

Organoespecífica.,' Inmunologia de Rojas. (2017)

4. Pereira AM, Clemente A. Dogs' Microbiome From Tip to Toe. Top Companion Anim Med (2021) 45:100584. doi: 10.1016/j.tcam.2021.100584

5. Saettone V, Biasato I, Radice E, Schiavone A, Bergero D, Meineri G. State-of-the-art of the nutritional alternatives to the use of antibiotics in humans and monogastric animals. Animals (2020) 10:1–36. doi: 10.3390/ani10122199

6. Manor O, Dai CL, Kornilov SA, Smith B, Price ND, Lovejoy JC, Gibbons SM, Magis AT. Health and disease markers correlate with gut microbiome composition across thousands of people. Nat Commun (2020) 11:1–12. doi: 10.1038/s41467-020-18871-1

7. Cunningham M, Azcarate-Peril MA, Barnard A, Benoit V, Grimaldi R, Guyonnet D, Holscher HD, Hunter K, Manurung S, Obis D, et al. Shaping the Future of Probiotics and Prebiotics. Trends Microbiol (2021) 29:667–685. doi: 10.1016/j.tim.2021.01.003

8. Morelli, L; Capurso L. FAO/WHO guidelines on probiotics: 10 years later. J Clin Gastroenterol (2012) 46:S1-1.

9. Gomez-Osorio, LM; Rojas W. 'Nutricion y Respuesta Inmune.,' Inmunologia de Rojas. (2017)

10. Vinderola G, Sanders ME, Salminen S. The Concept of Postbiotics. Foods (2022) 11:1–10. doi: 10.3390/foods11081077

11. Gibson GR. Fibre and effects on probiotics (the prebiotic concept). Clin Nutr Suppl (2004) 1:25–31. doi: 10.1016/j.clnu.2004.09.005

12. Meijer K, De Vos P, Priebe MG. Butyrate and other short-chain fatty acids as modulators of immunity: What relevance for health? Curr Opin Clin Nutr Metab Care (2010) 13:715–721. doi: 10.1097/MCO.0b013e32833eebe5

13. Ríos-Covián D, Ruas-Madiedo P, Margolles A, Gueimonde M, De los Reyes-Gavilán CG, Salazar N. Intestinal short chain fatty acids and their link with diet and human health. Front Microbiol (2016) 7:1–9. doi: 10.3389/fmicb.2016.00185

14. Van Immerseel F, Russell JB, Flythe MD, Gantois I, Timbermont L, Pasmans F, Haesebrouck F, Ducatelle R. The use of organic acids to combat Salmonella in poultry: A mechanistic explanation of the efficacy. Avian Pathol (2006) 35:182–188. doi: 10.1080/03079450600711045

15. Roberfroid M. Prebiotics: The concept revisited. J Nutr (2007) 137: doi: 10.1093/jn/137.3.830s

16. JS W. Microbiologic evaluation of commercial probiotics. J Am Vet Med Assoc (2002) 220:794–797.

17. Plaza-Diaz J. Mechanism of Actions of Probiotics. Adv Nutr (2019) 10:S49–S66.

18. Idris M, Abbas RZ, Masood S, Rehman T, Farooq U, Babar W, Hussain R, Raza A, Riaz U, Murakami AE, et al. Evaluation of probiotic administration on the immune response of coccidiosis-vaccinated broilers. Poult Sci(2016) 2016:31–40. doi: 10.1016/j.vetpar.2012.02.017

19. International Scientific Association of Probiotics and Prebiotics. https://isappscience.org/

20. Chudzik A, Orzyłowska A, Rola R, Stanisz GJ. Probiotics, prebiotics and postbiotics on mitigation of depression symptoms: Modulation of the brain–gut–microbiome axis. Biomolecules (2021) 11: doi: 10.3390/biom11071000

21. Thompson JA, Oliveira RA, Djukovic A, Ubeda C, Xavier KB. Manipulation of the quorum sensing signal AI-2 affects the antibiotic-treated gut microbiota. Cell Rep (2015) 10:1861–1871. doi: 10.1016/j.celrep.2015.02.049

22. Svoboda E. A gut feeling. Nature (2021) 595:S54–5.

23. Gomez-Osorio L. Introducción a la Nutrición de Caninos y Felinos. J Agric Anim Sci (2013) 2:52–67.

24. Fenimore, A; Martin LLM. Evaluation of metronidazole with and without Enterococcus faecium SF68 in shelter dogs with diarrhea. Top Companion Anim Med (2017) 32:100–103.

25. Apper E, Privet L, Taminiau B, Le Bourgot C, Svilar L, Martin JC, Diez M. Relationships between gut microbiota, metabolome, body weight, and glucose homeostasis of obese dogs fed with diets differing in prebiotic and protein content. Microorganisms (2020) 8:1–24. doi: 10.3390/microorganisms8040513

26. A, Cuscó; A, Sánchez; L, Altet; L, Ferrer, O F. Individual signatures define canine skin microbiota composition and variability. Front Vet Sci (2017) 4:

27. G, Widmer; L, Ferrer; C, Favrot; J, Paps; K, Huynh; T O. Glucocorticosteroids and ciclosporin do not significantly impact canine cutaneous microbiota. BMC Vet Res (2018) 14:51.

28. Bohorquez D. Viscera affectum anno: the gut beyond eating behaviours. Nat Rev Gastroenterol Hepatol (2020) 18:93–94.

29. Kolaček S, Hojsak I, Berni Canani R, Guarino A, Indrio F, Orel R, Pot B, Shamir R, Szajewska H, Vandenplas Y, et al. Commercial Probiotic Products: A Call for Improved Quality Control. A Position Paper by the ESPGHAN Working Group for Probiotics and Prebiotics. J Pediatr Gastroenterol Nutr (2017) 65:117–124. doi: 10.1097/MPG.0000000000001603

30. Jackson SA, Schoeni JL, Vegge C, Pane M, Stahl B, Bradley M, Goldman VS, Burguière P, Atwater JB, Sanders ME. Improving end-user trust in the quality of commercial probiotic products. Front Microbiol (2019) 10:1–15. doi: 10.3389/fmicb.2019.00739

31. JS, Weese; H M. Assessment of commercial probiotic bacterial contents and label accuracy. Can Vet J (2011) 52:43–46.

32. Stringfellow K, Caldwell D, Lee J, Mohnl M, Beltran R, Schatzmayr G, Fitz-Coy S, Broussard C, Farnell M. Evaluation of probiotic administration on the immune response of coccidiosis-vaccinated broilers. Poult Sci(2011) 90:1652–1658. doi: 10.3382/ps.2010-01026

33. Applegate TJ, Troche C. 'Influence of probiotics on intestinal structure and barrier functionality of poultry.,' In: Abdelrahman WHA, Mohlnl M, editors. Probiotics in Poultry Production. Sheffield, England (2014). p. 51–69

34. Rochegüe T, Haenni M, Mondot S, Astruc C, Cazeau G, Ferry T, Madec JY, Lupo A. Impact of antibiotic therapies on resistance genes dynamic and composition of the animal gut microbiota. Animals (2021) 11:1–23. doi: 10.3390/ani11113280

35. Gomez-Osorio LM, Yepes-Medina V, Ballou A, Parini M, Angel R. Short and Medium Chain Fatty Acids and Their Derivatives as a Natural Strategy in the Control of Necrotic Enteritis and Microbial Homeostasis in Broiler Chickens. Front Vet Sci (2021) 8: doi: 10.3389/fvets.2021.773372

36. Applegate T. 'Influence of Phytogenics on the Immunity of Livestock and Poultry.,' In: Steiner T, editor. Phytogenics in Animal Nutrition. Nottingham, United Kingdom: Nottingham University Press (2009). p. 39–59

Por: Luis Miguel Gómez Osorio